死亡前2年贈與的影響,免遺產稅就等於免稅嗎?

分享文章

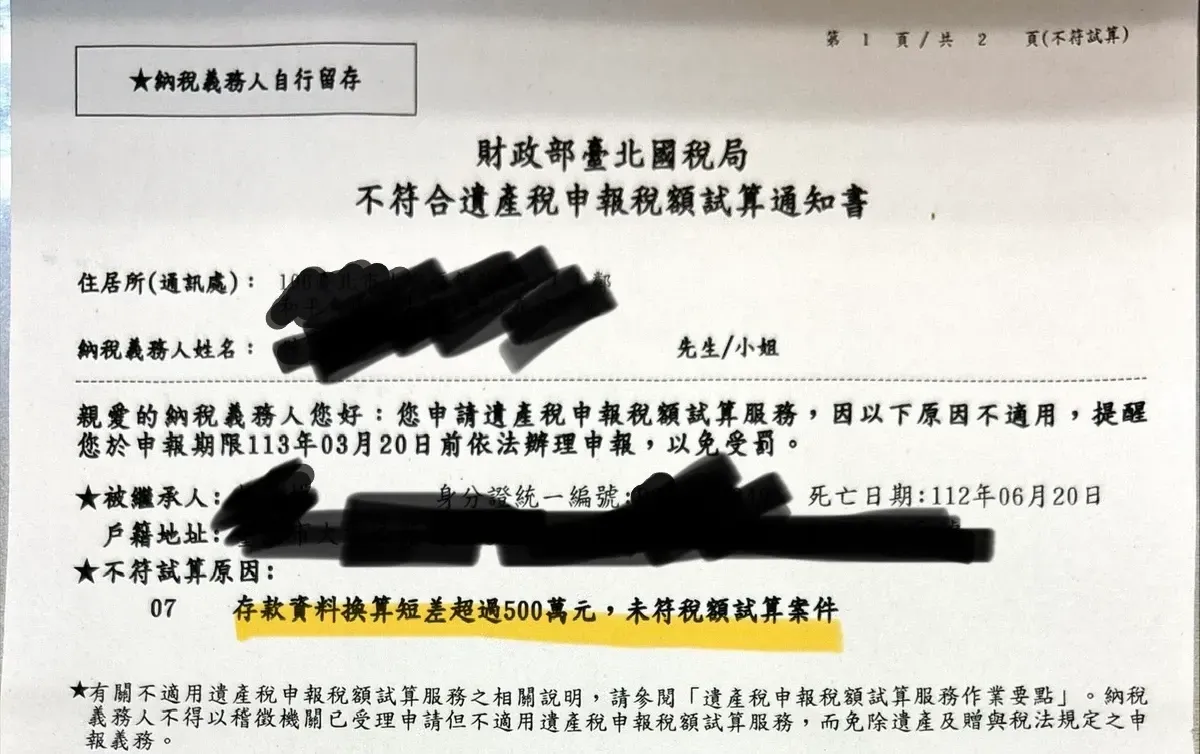

真實案例分享:近期接到一位年輕人小君來諮商遺產稅。三個月前,小君的媽媽病危(住進加護病房),因此爸爸解媽媽的定存510多萬,匯到了小君的帳戶,媽媽身故到國稅局申請金融遺產後,收到國稅局試算通知書。

不符試算原因:「存款資料換算短差超過500萬元,未符稅額試算案件」

經過諮商後,了解小君媽媽名下並無其他財產,小君尚有一位妹妹小琪,小君有幾個問題想詢問:

Q1:媽媽財產只有五百萬需要繳稅嗎?

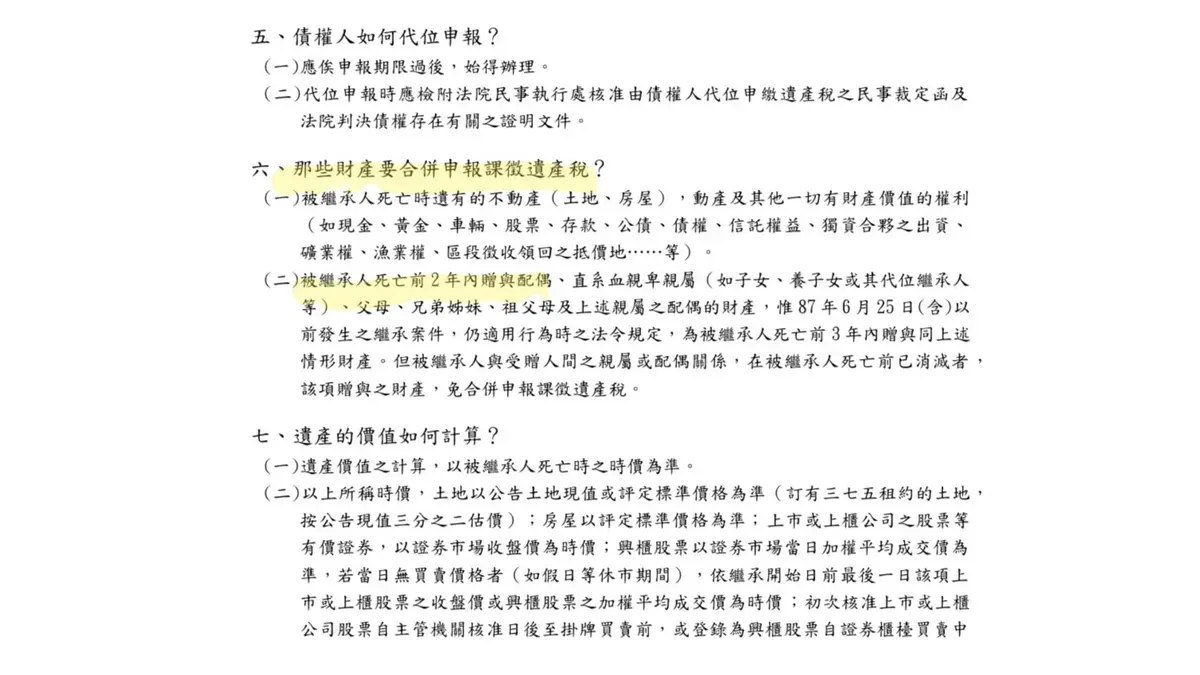

A1:遺產稅基本上免稅額為1333萬,配偶的扣除額為493萬元,直系血親卑親屬的扣除額為每人50萬元,小君父親、小君和小琪合計為1926萬。

若當時媽媽的財產沒有轉移,就是免納遺產稅。但並非不用繳遺產稅就等於免稅,關鍵在於,三個月前匯款到小君帳戶的這510多萬是否有在一個月內申報贈與稅,並且完稅。

若當初有按時申報贈與稅,並繳交27.6萬元左右的贈與稅,那小君只需要在遺產稅申報書第4頁「死亡前2年贈與財產」填上贈與時價,回算遺產即可。

若當初沒有申報,又已經過了一個月贈與稅申報期,則涉及違反遺贈稅法第24條:「依遺產及贈與稅法第24條規定,除第20條所規定之贈與外,贈與人在一年內贈與他人之財產總值超過贈與稅免稅額時,應於超過免稅額之贈與行為發生後30日內,向主管稽徵機關依本法規定辦理贈與稅申報。至申報期間之計算,應自贈與行為發生之次日起算。」

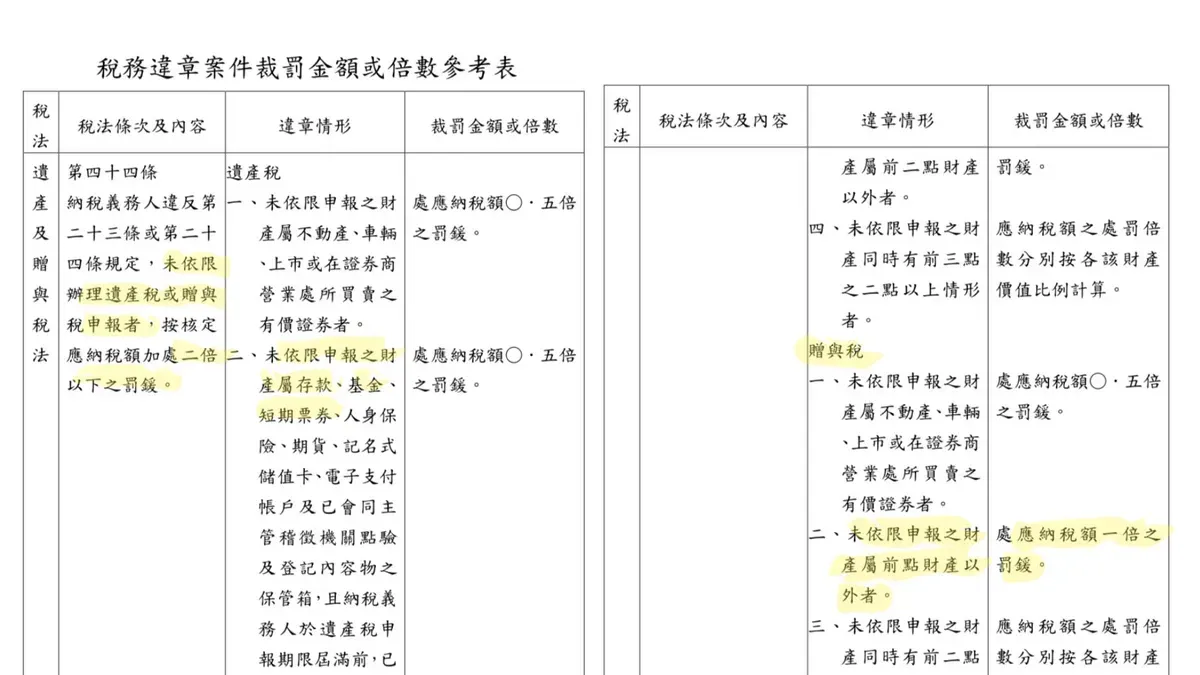

小君媽媽的財產510多萬是免遺產稅,但並非免贈與稅。其稅務違章案件裁罰金額或倍數參考表如下,罰1倍則是從27.6萬增為55.2萬。

若此案若納稅義務人依法補報,最多付10% 滯納金。至於義務人是誰?贈與稅的納稅義務人即為贈與人,但是在贈與人行蹤不明、或是應該要繳納的贈與稅款超過繳納期限尚未繳納,並且在我國境內也沒有可供執行的財產時、亦或贈與人死亡時贈與稅尚未核課時,則以受贈人為納稅義務人。

小君問:「那我可不可以不報贈與稅直接報遺產稅?」

答案為否,因為遺產稅申報書第4頁已清楚寫明:「死亡前兩年贈與之財產,進行申報遺產稅的同時贈與稅也要一併列入考量。」

Q2:妹妹小琪如果來爭遺產,有特留份的問題嗎?

A2:因小君媽媽死亡前就已贈與金錢給小君,所以金融遺產查出來媽媽遺產幾乎為零。若贈與為有效,雖然小君妹妹可以主張遺產的特留份,但是零的任何倍數皆為零,所以妹妹小琪並無法分配到任何遺產。

至於小琪能否主張小君的受贈金錢是遺產,並要求追回來重新分配,答案依然為否,雖然民法第1148-1條規定:

「一、繼承人在繼承開始前2年內,從被繼承人受有財產之贈與者,該財產視為其所得遺產。」

「二、前項財產如已移轉或滅失,其價額,依贈與時之價值計算。」

而這個條文在民國98年增訂的立法理由,有明確的寫到:

「為避免被繼承人在過世前2年,把財產贈與給繼承人,來減少繼承開始時剩餘的遺產,影響到被繼承人的債權人求償權益,所以有此規定。」

因此這個規定,是保障被繼承人的債權人,並非保障繼承人!

富承家辦顧問貼心提醒:

父母身後的財產,按遺產稅申報免稅,但重病或過世前因各種原因的移轉給特定人,若是醫藥費看護費等需求,在適當額度內可以說明,但是如果為了一己私利或聽親朋好友建議,先行挪用,則原本免遺產稅的情況會衍生出其他稅負問題以及親人手足間對遺產的糾紛,不可不慎,建議民眾遇到類似問題,一定要提早諮商有經驗的理財規劃顧問,以免以身試法,得不償失。法規會這樣規定,也是由於有太多人發生這樣的情形,所以建議納稅人還是要依法申報,合法合規才是正道!

文章看到這,您是不是也想把愛留給最愛呢?趕快按下預約諮詢,您的願望,富承家辦 一手包辦!

查看相關文章